2024-08-01 21:24:06

安费诺与泰科电子均为全球前列的连接器及互连系统制造商,1980-2018年间的七次统计,二者始终位于全球连接器制造商前五。虽然二者在全球连接器行业的地位较为接近,但实际上二者营收在此前差距较大,2005年安费诺营收比泰科电子的比值为15%,至2018年该比值缩小至59%。在二者产品业务、下游覆盖领域接近的情况下,我们认为,安费诺实现快于泰科电子的高增长的原因有以下几点:(1)安费诺多元且均衡的应用布局利于降低营收的波动性。一方面,连接器头部企业较高的销售费用率系经销渠道销售收入相对较少,反映连接器产品偏“前装性”、“定制化”特征。另一方面,安费诺长周期内研发投入与营销投入的增速差异体现连接器行业的经营特点——前期重视客户拓展,中后期利用技术增强客户粘性。此外,从应收账款与存货周转变动关系角度,安费诺或存在为保持存货周转率而给下游企业提供赊销并放宽信用期的可能;(3)安费诺何以在营收规模持续扩大的同时保持较为稳定的盈利水平——安费诺具有更快速的产品迭代能力与更高研发产出比、通过低成本产线与扩大兼职员工占比实现人工成本的“双降”、产销布局合理协调;(4)安费诺并购以低额、持续为主要特征,以布局下游市场为主要目的

复盘国内连接器竞争格局,我们研究后认为产品战略优势作用大于赛道及先发优势。(1)广阔的市场空间为相对小的厂商“逆袭”奠定基础。连接器对底层材料技术的积累要求相对较低、更偏定制化特征、较快的产品迭代速度使其竞争格局稳固程度相对较弱,可出现企业翻盘式增长;(2)赛道空间弱相关,先发优势不明显。一方面,起始于市场规模更大的连接器细分赛道企业,后期发展却可能劣于赛道优势较弱的企业。如起始布局市场空间最广的汽车连接器领域的合兴电子,后期发展弱于分别起始于全球细分市场规模相对较小的消费电子、军用领域的得润电子、航天电器。另一方面,起始于同一赛道的连接器企业,先发优势相对较弱,即“后来者可居上”。以高端装备领域为例,航天电器、四川华丰初始产品范围聚焦军工连接器行业本身。四川华丰在发展初期规模大于或接近航天电器,而航天电器与四川华丰在2005-2018年间排名及营收规模变化却差异显著。通过对安费诺及泰科的历史复盘,并简要梳理消费电子、高端装备赛道内连接器企业营收规模及排名变化历史,我们认为,针对连接器行业,影响国内外竞争格局变化的两点共性之处:下游客户拓展能力及产品前瞻布局。

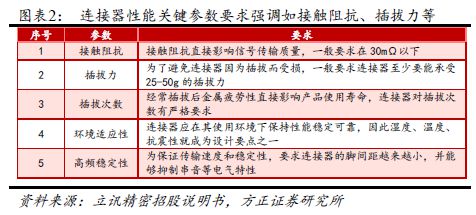

连接器是电子终端实现信号传递与交换的基本元件单元,一个基本的连接器包括四部分:接触界面、接触涂层、接触弹性组件以及连接器塑料本体,其作用是实现电线、电缆、印刷电路板和电子元件之间的连接与分离,进而传递信号、交换信息。该作用特征下连接器主要强调接触阻抗、插拔次数龙8long8、环境适应性等。连接器具有高定制化的特征。连接器产品大多与客户合作开发,依据客户需求设计定制化产品。据《电子产品世界》2019年12期,倍捷连接器CEO Steven Fisher称,“连接器的标准化程度很低,组合范围非常广泛,有时候客户都不了解自己所需的具体方案,这就需要我们与客户一起配合,根据客户场景,挑选适合的零部件进行设计、组装并提供定制化的产品”。

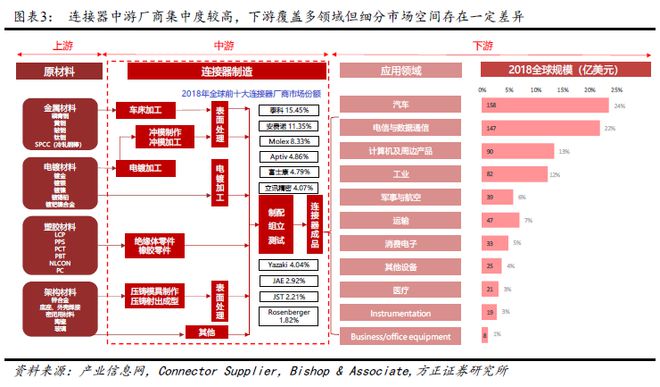

连接器产业链涵盖自上游金属材料、塑胶材料、电镀材料至下游汽车、通信、消费电子、国防军工等诸多领域。产业的上游主要为黑色金属、有色金属、稀贵金属、工程塑料等原材料加工行业,上游原材料的价格和运输费用是连接器成本控制的关键。但由于上游多为大宗商品,价格波动性较低,同时由于供应商较多,连接器企业基于规模经济考虑一般不向上游拓展自身供应链体系。连接器作为传递信号、交换信息的基本单元,决定了涉及电子信息领域的终端产品均需要使用,因此连接器下游几乎涵盖电子工业全领域。但不同领域因终端需求差异、单品信息化程度差异等,细分连接器市场规模有较大差别。例如据Bishop & Associate 2018年全球汽车连接器市场规模达158亿美元,而国防和航空领域连接器规模仅为39亿美元,仅约为汽车领域规模的25%。

连接器小型化、无线化、高速化、智能化是大趋势。当前全球连接器行业正处于以5G及新能源汽车等为代表的新一轮创造性需求起点。新能源汽车方面,技术端,典型的电动汽车四大系统——高功率密度电池组、电池充电器、逆变器、DC-DC——系统增加了大量连接器内容,汽车电子化步伐也正在加快与普及。供给端电池等核心系统技术持续改善、产能爬坡中期,需求端政策的刺激、消费者需求偏好转向等,新能源汽车领域或正步入创造性需求的起点。5G通信方面,据航天电器公司官网,5G Massive MIMO 技术直接导致基站天线)无源向有源天线)RRH和天线)光纤替代馈线。能耗方面,如基站用电源连接器,在满足不断增长的电流要求的同时提供更加小巧的封装。通信领域常用的48V\12V\5V直流电源,其供电连接器单芯(片)承载的电流密度不断增大,由30A→40A→50A→60A甚至更高发展。同时设备的小型化、紧凑化发展趋势,要求连接器占位空间更小,如数据中心中密集刀片式服务器替代机架式服务器,运行这些更加紧凑的系统需要连接器更高的电源密度和信号密度。

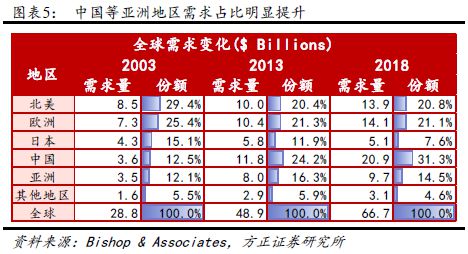

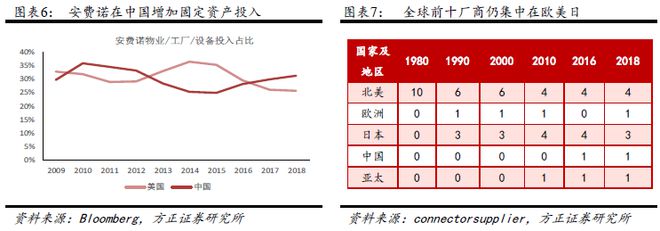

以中国为代表的亚洲连接器市场兴起,制造和消费由北美向亚洲转移趋势明显。(1)需求转移:根据Bishop & Associates数据,从2003年到2013年十年中,连接器的全球需求量占比最高的地区已由北美(2003年29.4%,2013年20.4%)转移到中国(2003年12.5%,2013年24.2%),并且中国及亚洲地区的同比增长率分别达12.6%和8.6%,高于全球平均水平5.4%,而北美地区只有1.7%。(2)制造转移:随着Celestica,富士康,Jabil和Sanmina等大型电子制造服务(EMS)提供商的兴起,亚洲的供应链、劳动力成本、消费量都体现出了明显的优势。面对这种变化,主要的连接器制造商都对产能布局进行了调整,龙8long8唯一官方网站例如,安费诺在中国的固定资产投资逐步增加。但从全球前十厂商所在地变化看,中国市场的供需变化存在一定偏离,或反映国内供应商市场份额偏小、偏分散,同时存在一定国产替代空间。

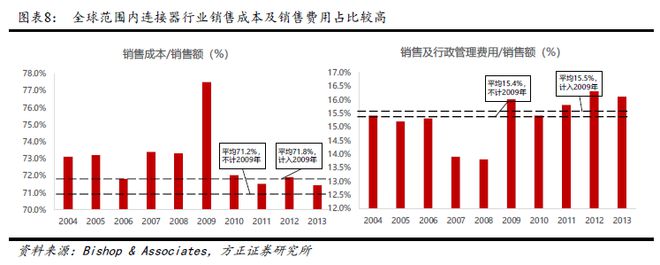

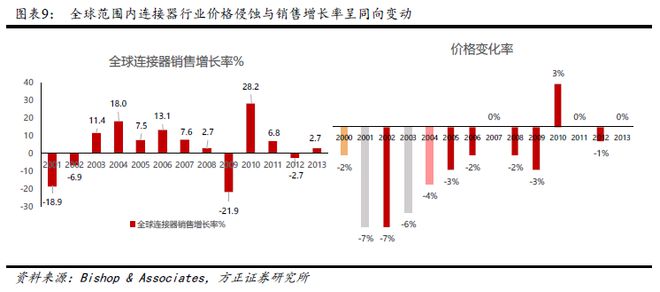

长期看连接器行业制造、销售及管理成本较高且稳定,利润易受价格侵蚀。连接器行业上游为原材料塑料、贵金属等,其价格波动对制造成本有一定影响,且加工所需劳动力成本较高,这也是制造商向生产成本较低的亚洲地区转移产业链的主要原因之一。据Bishop & Associates 2015年的报告,除去2009年金融危机的影响,2004-2013年行业销售成本(COGS)在销售中占比平均高达71.2%;2009年的销售价格下降并未引起销售成本的同等程度降低,导致销售成本与销售额占比高达77.5%;同时,行业平均销售、一般及行政管理费用占比在2004-2013年平均为15.5%,且在波动中有所上升。为帮助企业渡过金融危机,2010年连接器行业价格上调,当年销售增长率明显回升。而在多数年份价格变动率与销售增长率反向变动,反映竞争压力下连接器单品价格走低,但整体市场需求弹性较大,导致总销售额的提高。

并购浪潮及亚洲厂商的兴起,冲击了原有竞争格局,但全球整体竞争格局相对稳定,北美行业集中度有所提升。自1985年到2018年10月1日,据Bishop & Associates记录,连接器行业完成了589项并购,2000年后共463项。在并购浪潮中,三大连接器巨头安费诺、泰科、Molex一直积极收购一些竞争对手。安费诺在1999-2018年收购了52家公司,同期,泰科电子收购了25家,Molex收购了27家。大规模并购一定程度驱动行业集中度的提升,前三大公司市场总额占比由1999年的29.4%提升至2017年的64.7%。值得注意的是,1980年的Top10排名中没有亚洲公司,而2016年的Top10排名中有包括立讯精密、富士康(鸿海)、龙8long8唯一官方网站Yazaki、JAE、J.S.T、Hirose在内的六家亚洲公司,这也与亚洲的电子制造能力提升,以及亚洲连接器市场需求扩大有密不可分的联系。此外,也有一些早期大公司在并购活动中被更大的实体吸收,如DuPont (Berg) 被Framatone(FCI)收购,后来被Amphenol收购。虽然全球连接器行业前十厂商地位变化较大,但整体看行业头部竞争格局相对稳固。例如,自1980年以来,TE Connectivity一直是最大的连接器公司,名称从AMP更改为Tyco International,然后是Tyco Electronics,之后更改为当前名称TE Connectivity,Molex与Amphenol均保持在前十名。而在1980年名列前十但在2018年未能保持在前十名的公司包括ITT Cannon,杜邦(Berg)3M,温彻斯特,奥古特,Cinch Connectivity Solutions和Burndy,其中多数被头部企业收购为主要原因。

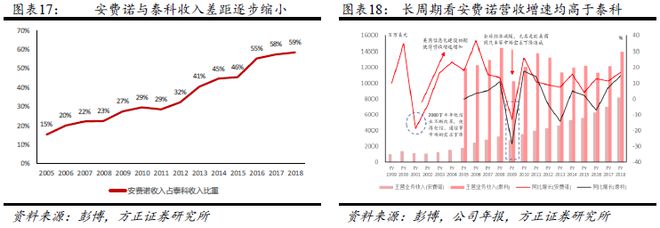

本章内容探讨核心问题:安费诺营收规模如何实现快速接近泰科电子?安费诺与泰科电子均为全球前列的连接器及互连系统制造商,如前文据Bishop & Associates数据,1980-2018年间的七次统计,安费诺与泰科电子始终位于全球连接器制造商前五。虽然二者在全球连接器行业的地位较为接近,但实际上二者营收在此前差距较大,2005年安费诺营收规模为18.08亿美元,彼时泰科电子营收规模达118.90亿美元,营收比值为15%。但截至2018年该比值缩小至59%,即该期间内安费诺营收规模扩大增速显著快于泰科电子。在二者产品业务接近、下游覆盖领域接近的情况下,我们认为,探寻二者营收规模差距逐步缩小、安费诺实现快于泰科电子的高增长的原因,有助于我们判断连接器行业本质及竞争格局的演变过程——如何从头部企业挑选更为优质的企业,如何“优中选优”?

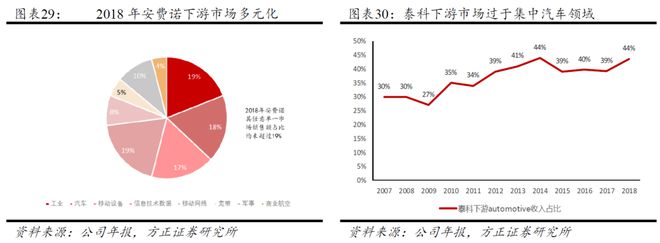

安费诺逐步缩小与泰科营收规模差距。泰科作为全球最大的连接器制造商(1980-2018年间七次统计中市场份额居全球第一),一直以来主导着连接器应用最广泛的汽车市场份额以及发展多元化产品,营收规模持续大于安费诺。例如,2018年泰科在汽车领域的营收为60.92亿美元,占总营收的43.66%,而2018年安费诺的总营收只有82.02亿美元。但近年来安费诺与泰科的收入差距逐步缩小,2005年安费诺实现营收规模仅为泰科的15%,2018年该值缩小至59%,反映安费诺的市场竞争力及市场地位逐渐增强。

分区域看,安费诺在中国地区与泰科的营收差距缩小更为明显。在中国连接器市场需求不断扩大的背景下(中国连接器市场规模占全球比重由2003年的12.5%升至2018年的31.3%),安费诺积极扩张中国市场销售规模,安费诺中国市场销售收入占该企业总营收从2008年的17.22%升至2018年的31.63%。反观泰科,泰科中国地区市场销售收入占比2018年仅达19.58%,较2008年的12.63%仅上升7pct,在中国市场的拓展相较安费诺略显不足。此外,安费诺在中国区市场份额不断增加,2008年安费诺中国区实现收入仅为泰科中国区实现收入的31%,2018年该值提升至95%。

分业务看,下业景气度变化对二者均有影响,但安费诺在电信网络领域赶超泰科电子较为明显,国防与商业航空领域赶超稳中有升。单看安费诺,该公司移动网络设施业务(mobile network market)与全球移动通信资本支出呈现一定的相关性。该领域营收增速变化提前于资本支出增速,反映其与下游应用行业整体变化的相关性。对于汽车电子市场,若以全球汽车产量为下游连接器汽车应用市场的景气度指标,安费诺与泰科营收增速变化方向与其增速较为趋同。对于国防与商业航空市场,安费诺与泰科该领域营收增速变化方向也大致相同,反映下游市场景气度变化均影响连接器两巨头,但在多数年份安费诺表现优于泰科。例如,汽车领域安费诺占泰科的营收比值由2007年的5.87%上升至2018年的24.27%,电信网络领域安费诺(含broadband、Telecommunications & Data Communications和mobile network)占泰科(含Telecommunication、telecom networks、data communications和Data and device)营收的比值由2007年的54.42%上升至2018年的241.02%。值得注意的是,我们在统计安费诺电信网络领域营收中不含安费诺的消费电子营收,而泰科在2015年后将消费电子领域营收纳入Data and Device分类中,因此安费诺在电信领域实现营收实际上赶超泰科十分显著。

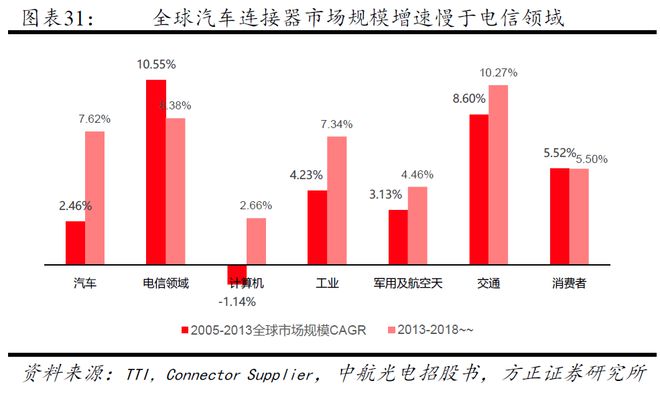

从安费诺与泰科下游应用市场布局判断,安费诺多元且均衡的应用布局利于降低营收的波动性,而泰科下游过于集中汽车市场一定程度上加大了营收波动程度。安费诺主营收入从99年至18年CAGR达到了12%,而泰科从05年至18年的CAGR只有1%,多元且均衡的市场布局或是主要原因之一。以2008-2009年为例,2008年泰科营收按下游应用领域划分,前三大业务分别为汽车(30%)、电信(19%)、计算机(8%),而安费诺同期前三大业务分别为电信(23%)、军用及商用航空(19%)、移动设备(15%),布局相对均衡。次年,金融危机影响,下游布局集中度过高的泰科受汽车市场连接器销售的骤减影响,营收大幅下滑(YoY-28.64%)。此外具有一定抗周期性的军用业务占安费诺营收比重较高,也利于降低整体经济环境下行时,宏观经济对企业的影响。分连接器应用下游看,全球汽车连接器市场规模增速慢于电信领域,过多集中于汽车领域的泰科电子相比安费诺营收增速略受限制。

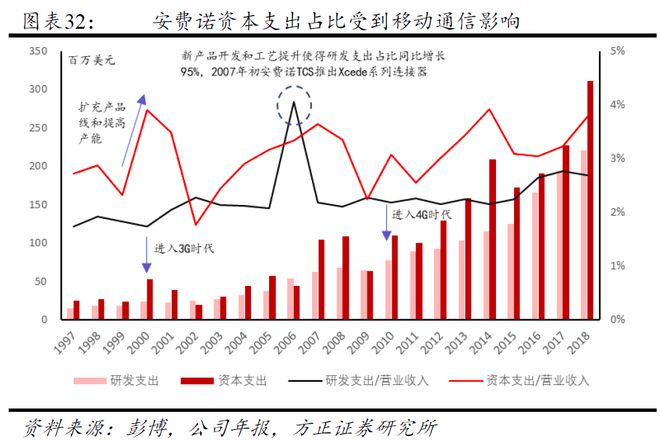

业务扩展、技术互补和拓宽下游是安费诺公司系统化并购和发展的主要思路,从而企业资源更偏重于资本支出。安费诺从2008年起相继收购50家公司。2012年前,公司主要以横向小规模收购为主,以拓展连接器业务的下游领域提高主营业务的技术,从而使其主要业务快速增长并提高市场占有率;在2012年以后,公司开始扩展产品种类,例如以收购的形式发展传感器、光纤、无线等产品。对于安费诺而言,研发支出占比一直持稳定态势,随着公司规模增长,总体来看研发占比有小幅度提升,除2006年研发占比大幅度暂时上升,其主要有新产品发布在即,从而加大研发力度。公司资本支出占比波动较大,主要和通信技术发展相关,具有前瞻性。通常在新技术新需求到来前投入资本,从而支持下游市场的需求增长。

安费诺如何凭借更低的研发费用率及处于绝对劣势的研发投入额,获取比泰科更高的营收增速及抢夺其市场份额?从绝对值看,2010-2018年泰科累计投入的费用化研发支出达56.68亿美元,而安费诺仅约为泰科的21%,约为11.83亿美元。从相对值看,2010-2018年泰科平均研发费用率为5.05%,安费诺仅为2.37%。但同期内,据上文所示,安费诺与泰科的营收差距逐渐缩小,在中国市场内体现更为明显(2008年安费诺中国地区实现收入仅为泰科中国地区实现收入的31%,2018年该值提升至95%)。基于此,安费诺何以凭借更低的研发投入,维持其持续、较高速的内生增长并长期维持一定的毛利率,对探析国内连接器相关企业成长动因显得更为重要。

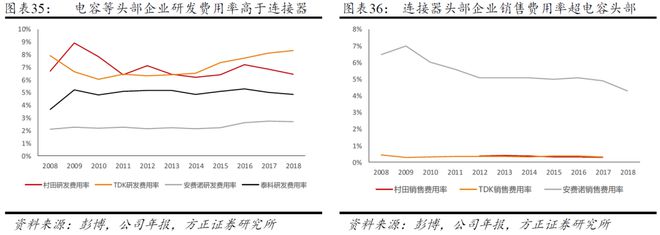

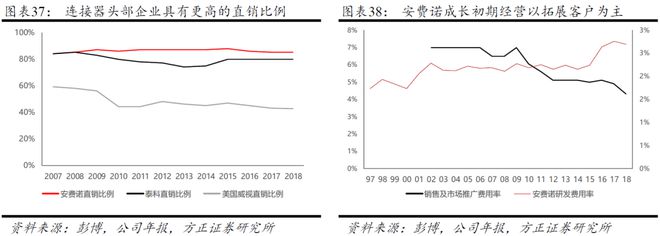

对比全球电容与电感巨头,连接器行业头部企业经营侧重拓展客户资源而非研发投入。以全球电容器、电感业巨头村田、TDK为例,两家公司研发费用率在较长时间内均保持在6%以上,而销售费用率长期低于0.5%。2005-2018年间,泰科与安费诺的研发费用率均值分别为4.65%、2.31%,安费诺平均销售费用率达5.73%。虽均为电子上游细分赛道国际巨头,但四家全球化公司长周期视角下差异较大的研发费用率与销售费用率或反映其连接器行业本质。一方面,连接器头部企业较高的销售费用率系经销渠道销售收入较少,反映连接器产品“前装性”、“定制化”特征。因村田、TDK尚未公布其按渠道分类的销售收入,我们选取美国威视为研究比较对象(VSH.N,主营电阻、电感、感应器等,2019年总营业收入达26.68亿美元)。2007-2018年间,安费诺、泰科、美国威视三家公司直销渠道收入占比平均分别达86%、80%和48%。经销模式在电容、电阻、电感等被动元件领域较为常见,因其产品本身标准化、通用性较高,从而经销对于国际大厂而言在消化库存、增加周转方面具有一定吸引力。连接器头部企业安费诺、泰科10年间超过80%的直销收入占比,或表明连接器本身偏“前装性”、“定制性”特征。更高的“定制性”对于厂商而言,意味着获取客户资源为其产品可持续增长的关键,继而体现在更高的销售费用率上。另一方面,安费诺长周期内研发投入与营销投入的增速差异体现连接器行业的经营特点——前期重视客户拓展,中后期利用技术增强客户粘性。长周期看,安费诺销售及市场推广费用率逐渐降低,由2002年的7%下降至2018年的4.3%。而研发费用率逐渐提高,由1997年的1.73%提升至2018年的2.69%,在一定程度上反映连接器企业的成长周期特性——前期聚焦客户资源的拓展,在客户规模奠定一定基础后逐步将企业资源投入研发。

直销绑定大客户,经销扩展国际市场,形成品牌效应,利于企业成本竞争。泰科、安费诺等主要公司在营销模式上具有一定的相似程度,参照电子元件行业较常见的模式:公司在进入新领域或巩固市场地位期间会绑定该领域大客户,合作开发新产品;在一些新开拓的海外市场通过主要经销商进入市场,并以产品的技术及价格优势打开市场或与本土产品竞争。在通信领域,据杭州安费诺飞凤通信部品公司官网,戴尔、SONY、华为、中兴等主要公司均为安费诺主要客户;在机器人与自动化领域,2019年7月,安费诺宣布与SV合作进行开发。经销渠道方面,泰科与安费诺均与Avnet、Digi-Key、TTI等主要经销商达成合作,将经销网络布局于北美、亚太、EMEA等地区。

地址:宁波市鄞州区中钟公庙街道天童北路1393号322室 Copyright © 2012-2023龙8-long8唯一官方网站 版权所有

ICP备案编号:辽ICP备14525020号